私欲ではなく、

情熱によって創られる。

FUNDL VENTURESは、起業家の描く"新しい世界"へ投資を行う独立系のベンチャーキャピタルです。

私たちは、資金と共に、知識・経験を提供し、起業家とゴールまで走り抜くことを約束いたします。

起業家の中に芽生えている情熱を加速させ、周囲を巻き込み、世界を巻き込んでいく。ボードメンバーと同じ熱量によるハンズオンで起業の成長をサポートいたします。

エンジェルラウンドから、

アーリーステージまでを

主に支援。

私たちは通常のベンチャーキャピタルが投資を検討しないエンジェルラウンドから投資をおこないます。アイデア段階のビジネスや立ち上がったばかりのビジネスも対象とし、私たちの持つ資金を含めたあらゆるリソースにて事業のグロースをサポートいたします。

夢を。未来を。

日本を中心に、アメリカ・ヨーロッパ・東南アジアを対象とするビジネスへ積極的に投資をおこなっております。

一見、困難なエリアでのビジネスについても投資の検討をおこないます。

- 案件(起業家)発掘

- 弊社のパートナーおよびベンチャーキャピタリストによる案件開拓や起業家からの申し込みによって資金調達ニーズを伺います。

- ヒアリング

- 起業にかける想い、事業内容、資本政策、今後の計画などをヒアリングさせていただきます。

- 調査・分析

- 秘密保持契約(NDA)の締結後、財務資料や経営計画書をご提出いただき調査・分析を行うことで仮説立てを行なっていきます。

- 投資委員会

- 投資委員会をもとに投資の最終判断を行います。

- 投資実行・払い込み

- 契約に必要な書類を揃え、投資契約書の締結を行い、資金の払い込みを行います。

- 経営支援

- 投資実行後、各種コンサルティングやビジネスマッチング及びコーチングを提供し、企業価値の向上に向けた支援を行います。

- EXIT

- 株式公開(IPO)やM&AなどのEXITを共に目指します。

-

なぜVCの私たちが「DPO(直接公募)」で資金調達するのか?TOMOLファンドが目指す未来

なぜVCの私たちが「DPO(直接公募)」で資金調達するのか?TOMOLファンドが目指す未来「あと少し資金があれば、夢を諦めなくて済んだのに」

FUNDL VENTURES 代表の髙地です。

今日は、皆様にどうしてもお伝えしたい決意があり、筆を執りました。これまで私たちは、TOMOL PROJECTを通じて多くの若き起業家、挑戦者たちの支援を行ってきました。

合宿の夜、焚き火を囲んで語り合う彼らの目は、希望に満ち溢れています。

「社会を良くしたい」「この課題を解決したい」

その純粋な熱量は、間違いなく未来を変える原石です。しかし、現実は残酷です。

情熱だけでは超えられない「資金の壁」にぶつかり、志半ばで挑戦を諦めざるを得ない若者たちを、私はこれまで何度も見てきました。「資金が尽きた」

その一言で、灯ったばかりの火が消えていく。

その悔しさを、もう二度と見過ごしたくない。その想いから、私たちは新しい挑戦を始めます。

既存の金融システムへの「挑戦状」

当初、私たちは既存の枠組み(LPS)でのファンド組成を目指していました。

しかし、地方の実績のないファンドにお金を出してくれる機関投資家は、そう簡単には見つかりません。「地方だから」「実績がないから」と、何度も断られました。「じゃあ、諦めるのか?」

答えはNOです。若者たちに「挑戦しろ」と言っている大人が、資金調達の難しさを理由に諦めるわけにはいきません。

そこで私たちが選んだのが、DPO(Direct Public Offering:直接公募)という手法です。証券会社を通さず、私たち自身の手で株式を発行し、想いに共感してくださる個人の方々から直接出資を募る。

これは、一部の資産家だけでなく、「若者を応援したい」という志を持つ誰もが、当事者として株主になれる、まったく新しい資金調達の形です。

あなたも「当事者」になりませんか?

今回募集する「TOMOLファンド」は、単なる投資案件ではありません。

静岡から、日本中の若者の挑戦を支えるエコシステムを作るための「社会システムのアップデート」です。現在、既に多くの方から「応援したい」という声をいただき、需要調査では1,500万円規模の関心が寄せられています。しかし、まだまだ皆様の力が必要です。

あなたが投じる一票(一口)は、若者たちの背中を押す、最も力強い「応援」になります。

彼らが成長し、世界へ羽ばたく瞬間を、株主として一番近くで見守りませんか?まずは「意思表示」をお願いします

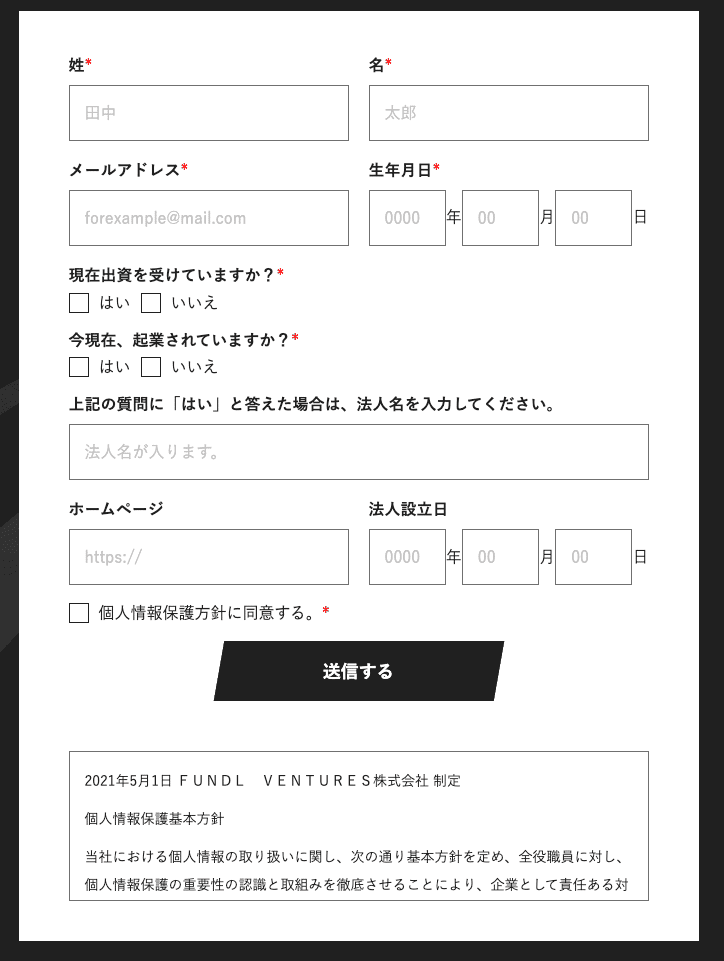

この挑戦を実現するためには、どれくらいの方が関心を持ってくださっているかを知る「需要調査」が不可欠です。

もし、この想いに少しでも共感していただけましたら、まずは以下のフォームより「関心あり」の意思表示をお願いいたします。

(現時点での契約ではありませんので、ご安心ください)最後に

「静岡から世界へ」

これは単なるスローガンではありません。本気で信じている未来です。歴史を変えるのは、いつだって「傍観者」ではなく、熱狂の中にいる「当事者」たちです。

ぜひ、私たちと一緒に、新しい未来を創りましょう。皆様の熱い応援を、心よりお待ちしております。

EXPACT株式会社 / FUNDL VENTURES株式会社

代表取締役 髙地 耕平TOMOLファンド 1号優先株式 投資家向けQ&Aシート

基本情報について

Q1. TOMOLファンドとは何ですか?

- TOMOLファンド(正式名:TOMOLファンド1号優先株式)は、FUNDL VENTURES株式会社が発行するインパクト投資ファンド用の優先株式です。地域の社会課題解決に挑むスタートアップ(特に東京以外の地域)にリスクマネーを供給しながら、同時に社会的インパクトも追求する投資スキームとなっています。

Q2. TOMOLプロジェクトとの関係は?

- TOMOLプロジェクトは「年間20名規模の若手起業家を発掘・育成する起業家育成プログラム」で、TOMOLファンドは「その卒業生やプロジェクト参加者から生まれるスタートアップに投資するファンド」です。参加者は静岡を中心に東京〜愛知県からの応募を多数いただいております。

- TOMOLプロジェクト:合宿・メンタリング・デモデイを通じた起業家育成の「前段」を担当。

- TOMOLファンド:事業化フェーズ以降の「資金供給と伴走支援」を担当。

つまり、育成と投資がセットになった「閉じた循環エコシステム」として機能する構造です。

投資スキーム・出資方法について

Q3. 最低出資金額はいくらですか?

- 最低出資金額は50万円です。

- 発行価格:1株あたり25円

- 申込単位:20,000株(最低)

- 計算式:20,000株 × 25円 = 50万円

Q4. どうやって出資申し込みをしますか?

- 以下の流れで、FUNDL VENTURES株式会社に直接申し込みます。

ステップ1:資料請求・確認

- 募集要項・契約締結前交付書面などの資料を請求・確認

ステップ2:申込手続き

- 申込期間に申込書を提出

ステップ3:払込

- 払込期日までに、指定の口座へ振込

ステップ4:割当・発行

- 払込完了後、株主名簿に記載され、TOMOL優先株主としての権利が発生

Q5. 証券会社を通さないのはなぜですか?

- DPO(Direct Public Offering)という方式を採用しており、証券会社の引受を用いない「直接勧誘」のスキームです。[1] これは以下の狙いがあります。

- 証券会社コストを削減し、資金を投資運用に充てる

- 「想いに共感する個人・地域プレイヤー」も投資家として参加しやすくする

- 従来型のVC(限定的なLP)ではなく、より多様な出資者を受け入れる

法的根拠は「金融商品取引法第4条第6項(募集価格総額1億円未満の特例)」に基づいています。

Q6. 募集総額はいくらですか?

- 募集総額(上限)は5,000万円です。

- 発行可能株数(上限):2,000,000株

- 1株あたり25円 × 2,000,000株 = 5,000万円

投資先・支援対象について

Q7. TOMOLファンドはどんなスタートアップに投資しますか?

- 主に以下の特性を持つスタートアップを投資対象とします。

ターゲット層

- TOMOLプロジェクト参加者・卒業生が立ち上げるスタートアップ

- 東京以外の地域で、社会課題解決に取り組むインパクトスタートアップ

- エンジェル〜アーリーステージ(創業直後のシード期)にいるスタートアップ

- 株主より推薦のあったスタートアップなど

重点投資領域

- AI / Deep Tech(生成AI、機械学習)

- B2B SaaS / DX(生産性向上・業務自動化)

- IoT / Edge(スマートデバイス、センシング)

- Medical DX / Healthcare(遠隔医療、介護DX)

- Social Impact / Regional Revitalization & SDGs(地域活性化、教育格差、環境など)

Q8. 投資額の目安はどのくらいですか?

- 以下の投資戦略に基づいています。

- 基本スタンス:300〜500万円程度の小口多数投資でリスク分散を図る

- 有望企業:ポテンシャルが高い企業には数千万円まで投資することもあり

この「小口多数」戦略により、ポートフォリオ全体のリターンを最大化しながら、単一企業の失敗リスクを抑える設計になっています。

リターンについて

Q9. どのようなリターン機会がありますか?

- 優先株式は「インカムゲイン」と「キャピタルゲイン」の両立を目指す3つのリターン機制が用意されています。

① 優先配当(インカムゲイン)

- 当期純利益の30%を優先株主への配当原資として確保

- 普通株主に先立って優先的に配当を実施

② IPO転換(キャピタルゲイン)

- IPO(株式公開)が決定した際、優先株式1株が普通株式1株へ1:1の比率で強制転換

- 上場後のキャピタルゲインを享受可能

- アップサイド条項により、IPO価格が高い場合は追加株式が交付される可能性

③ M&A Exit(早期流動化)

- 事業譲渡等による早期の資金回収

- M&A時には、投資元本の返還に加え、残余財産の70%について優先的に分配

Q10. 配当の仕組みを教えてください。

- 優先配当の仕組みは以下の通りです。

配当原資

- 当期純利益の30%を優先株主への配当原資として確保

配当タイミング

- 毎年の決算に基づき、取締役会決議を経て分配を実施

優先順位

- 普通株主に先立って優先的に配当を実施(参加型・累積なし)

ファンドの事業成長に伴い利益が増加すれば、投資家へのインカムゲインも比例して拡大する設計になっています。

Q11. ダウンサイド・プロテクション(元本保護)はありますか?

- 以下のダウンサイド保護措置が設定されています。

希薄化防止(ダウンサイド・プロテクション)

- 将来の資金調達ラウンドにおいて、今回の発行価格(25円)を下回る価格で株式が発行される場合、発行条件の調整を行うことで、投資家の持分比率の過度な希薄化を防止

残余財産分配優先権

- 解散やM&A等の際、投資元本の返還に加え、残余財産の70%について優先的な分配を受ける権利を有する

ただし、これらの保護措置があってもベンチャー投資には元本毀損リスクが存在することに留意が必要です。

リスクについて

Q12. 主なリスクは何ですか?

- ベンチャー投資に共通する以下のリスクが存在します。

ベンチャー投資特有のリスク

- 投資先企業は成長段階にあり、事業計画通りに進捗しない可能性

- 最悪の場合、投資元本の毀損または全額喪失のリスク

市場環境・流動性リスク

- IPOやM&AなどのEXITは、金融市場の動向や経済情勢に左右される

- 想定した時期や条件でのEXITが困難となり、資金回収が遅れる可能性

集中投資・ボラティリティリスク

- アーリーステージ企業への投資は、成熟企業と比較して事業基盤が脆弱で、業績の変動幅が大きい

流動性・譲渡制限リスク

- 本優先株式は現在、非上場株式であり、市場での自由な売買ができない

- 譲渡には取締役会の承認が必要となるため、希望する時期に換金することが困難

Q13. どのような場合に元本割れするリスクがありますか?

- 以下のシナリオで元本割れが生じる可能性があります。

Down Round / 事業停滞シナリオ

- 投資先企業の事業が計画通り進捗しない場合

- 市場環境の悪化により資金調達が難しくなる場合

- ダウンサイド・プロテクション(希薄化防止)で持分は守られますが、企業価値自体が低下した場合は元本割れの可能性

人的依存リスク

- 経営者や技術者などのキーパーソンが不測の事態で業務継続できなくなった場合

ベンチャー投資は、これらのリスクを承知した上で、「複数企業への分散投資」により全体リターンを目指す投資手法です。

投資戦略・EXIT戦略について

Q14. ファンドの投資戦略は?

- 以下の「インパクト投資」戦略に基づいています。

投資ステージ

- Angel 〜 Early Stage(創業直後のシード期からアーリーステージ)を中心に、他VCが参入しにくい最初期のリスクマネーを供給

支援スタイル

- 資金提供に加え、経営戦略・チームビルディング・顧客開拓を伴走支援

- ボードメンバー級のコミットメントを提供

社会的インパクト重視

- 単なる投資収益の最大化ではなく、社会課題解決(Social Impact)も同時に追求

- インパクトマネジメント(ToC・ロジックモデル・KPI設計)を通じた社会的成果の最大化を図る

Q15. EXIT戦略はどのように考えていますか?

- IPOとM&Aの両軸で、柔軟で確実なリターン回収を目指します。

IPO(株式上場)

- 優先株式1株が普通株式1株へ1:1の比率で強制転換

- 上場後のキャピタルゲイン(市場での売却益)を享受可能

M&A(事業売却)

- 地域企業や事業会社との連携による戦略的M&A を積極的に視野に入れ

- 早期の流動化を目指す

- M&A時に残余財産の優先分配を受ける

方針

- IPOだけに頼らず、M&Aも視野に入れることで、「確実な資金回収」と「柔軟な出口戦略」を両立させる戦略

投資家向けサポートについて

Q16. 投資後、投資家はどのような情報を受け取りますか?

- 以下の情報提供・サポート体制が想定されています。

定期的な情報提供

- 投資先企業の進捗状況に関する定期レポート

- 社会的インパクト評価(インパクトレポート)の提供

インパクトマネジメント

- KPI設定・定期的なモニタリング

- 社会的成果の測定・評価

ネットワーキング機会

- 他の投資家やポートフォリオ企業との交流機会(予定)

Q17. 投資後、いつまでお金が拘束されますか?

- ベンチャー投資の標準的な期間として、以下が想定されます。

運用期間

- ファンド総額(1億円想定)の約2.5倍のトータルリターンを目指す中期での運用を前提

想定的なEXIT時期

- ポートフォリオ企業ごとに異なりますが、一般的にはシード投資から5〜10年程度でIPO/M&AなどのEXITが想定される

流動化のタイミング

- IPO時は強制転換後、市場で売却可能

- M&A時は対価受け取りのタイミングで流動化

その他

Q18. 投資判断をする際、どんなことに注意すべきですか?

- 以下の点を確認した上で、投資判断をしてください。

リスク認識

- ベンチャー投資は元本割れのリスクが存在することを十分に認識する

- 投資可能な範囲の資金(余裕資金)で投資する

情報確認

- 本資料だけでなく、FUNDL VENTURESが提供する「新株式発行概要書」および定款等の関連資料を必ず確認

投資家としての適性

- ベンチャー企業の成長に中長期で付き合える姿勢

- 社会課題解決という「インパクト」の側面に共感できるか

投資家適格性

- 証券会社を経由しない直接勧誘スキームのため、投資の判断・責任は投資家個人にあります

Q19. 詳しい情報はどこで入手できますか?

- 以下の方法でお問い合わせ・情報取得が可能です。

公式情報

- FUNDL VENTURES 株式会社の募集説明資料・有価証券通知書

- 新株式発行概要書および定款等の関連資料

お問い合わせ

- 代表取締役:髙地 耕平

- 本店所在地:〒100-0013 東京都千代田区霞が関一丁目4番1号 日土地ビル2F

需要調査フォーム

- 興味のある方は、需要調査フォーム(参加意思表示)へのご登録が第一歩:https://form.run/@fundl-ps-survey

-

FUNDL VENTURES のnoteを開設いたしました

FUNDL VENTURES のnoteを開設いたしましたhttps://note.com/fundl_ventures

FUNDL VENTURES のnoteを開設いたしました。お時間ある方は是非ともご覧くださいませ!

お問い合わせ

お問い合わせは、HP下部にありますお問い合わせフォームよりご相談ください。以上、引き続きよろしくお願い致します。

https://fundl.ventures/#contact

-

歴史は繰り返される、アーリーステージのVCにとって全盛期はこれから

歴史は繰り返される、アーリーステージのVCにとって全盛期はこれからCrunchbaseの記事を基に加筆しています。

歴史が繰り返される

2022年9月現在、株式市場や円相場のボラティリティやリスクなどが過度に意識される昨今の経済情勢の中で、これらはまさにアーリーステージの投資家にとって大きなチャンスが到来しているとも言えます。こうした経済サイクルは過去何度も繰り返されており、今回もある意味大きな投資機会が到来していると前向きに捉えることもできます。

有名な 米国VC の多くは、2008 年のリーマンショックの最中に投資することで大きなリターンを得ました。スタートアップ企業のバリュエーションは相対的に低くなるため、VC にとっては投資する絶好の機会とも言えます。マクロ経済が低迷する中で、起業家はまったく新しい未来を描き、事業を構想していました。例えばライドシェアリング ( Uber、Lyft )、ビジネスチャットツール (Slack )などもそれらのスタートアップ企業に含まれています。

VCが割安なバリュエーションで出資したスタートアップ企業のいくつかは、その後10年で大きな成長を遂げ、大きなリターンにつながっています。 VCなどの投資家にとっては、景気後退や経済の減速に直面しても積極的に投資することで、のちに大きなリターンを生み出すことができる典型的な好事例だと考えています。

例えばUberは、2009年に創業。わずか10年足らずで時価総額が約8兆円(2022年9月現在)にまで成長を遂げています。また、Slackは、2009年に創業。2021年にSalesforce.comに277億ドル(当時の為替レートで2兆円5,000億円)で買収されています。

歴史は繰り返され、ベンチャー キャピタルの目利き力が問われています。大きなパラダイムシフトを起こす企業に長期的な視野を持って投資することで、大きなリターンが得られる可能性も否定できません。

大胆さが勝つ

現在、多くのエコノミストは2024年まで続く不況を予測しています。同時に、新たに大型の資金調達を終え、ドライパウダー(投資余力)を多く持つVCもあります。スタートアップのバリュエーションが下がっているため、これらのファンドの多くは、割安に投資できるタイミングを待っています。

過去 10 年以上の好景気は、世界的な大企業(GAFAM等)に莫大な利益をもたらしてきました。これらの企業はすべて、ソフトウェアやテクノロジーで新たなイノベーションを起こしてきた企業です。

ボラティリティの増大やリスクの顕在化によって投資のチャンスが訪れる可能性もあります。

-